简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

¿Qué es una OPA?

Extracto:Siendo la cuarta vez que el grupo Nutresa lanza o recibe una OPA y teniendo en cuenta los alcances que podría tener esta en la economía colombiana y Latinoamericana no está de más entender el termino y familiarizarse con él.

Entre los conceptos que todo inversor debe manejar está el saber que es una OPA y entender que efectos tiene sobre una empresa y su valoración bursátil.

Cuando se presenta una OPA las oportunidades para los inversores son muchas, así que no podemos dejarlas pasar por alto.

¿Qué es una OPA?

Una OPA son las siglas de Operación Pública de Adquisición, es decir, una operación por la que una persona física o una sociedad ofrece a los accionistas de una empresa la compra de sus acciones.

La oferta puede ser por el total o una parte de las acciones y el precio de las acciones es fijado por el oferente.

El proceso es muy sencillo, simplemente una empresa hace una oferta sobre un porcentaje de las acciones de otra empresa y se realiza el trato.

El objetivo de una OPA es adquirir muchas acciones de una empresa de un modo rápido y organizado, que de realizarse a través de operaciones ordinarias en bolsa podría resultar muy costoso, ya que la demanda continuada encarecería mucho el precio de esta acción.

Toda la información relevante (valores a los que se dirige, la contraprestación dineraria o no dineraria, los gastos, los plazos, condiciones y finalidad de la operación, los procedimientos de aceptación y liquidación, etc.) debe especificarse en el folleto informativo de la OPA, que debe ser aprobada por la entidad de regulación financiera de el país de origen de la empresa que venderá las acciones y dicho folleto debe ser de consulta libre.

¿Qué funciones cumple una OPA?

La OPA cumple dos funciones, por un lado, facilita al adquiriente la obtención de un paquete amplio de acciones en un único momento y a un precio determinado, y por otro lado permite que todos los accionistas puedan vender en igualdad de condiciones. Para que los accionistas acudan a la oferta y vendan sus acciones, el precio que se ofrece en una OPA es superior al de la cotización del mercado en ese momento (generalmente entre un 10% y un 20% por encima).

Lanzar una OPA sobre el 100 % de las acciones es obligatoria en tres supuestos:

· Toma de control: Adquirir más del 30 % de una sociedad cotizada u otras variantes de toma de control que contempla la ley.

· Exclusión de cotización bursátil: Cuando una compañía decida dejar de cotizar en bolsa.

· Reducción de capital: Al ser una modificación de estatutos significativa debe permitirse al 100% de los accionistas la posibilidad de vender sus acciones.

El precio de estas dos últimas OPAs no es libre para proteger los intereses de los accionistas y debe ser autorizado por la entidad regulatoria, ya que las acciones de la empresa las compra ella misma con cargo a reservas y, posteriormente, o las cede a terceros o reduce su capital en la misma proporción de las acciones adquiridas

Tipos de OPA

Aunque el proceso parezca sencillo, al fin y al cabo, se trata de una venta de acciones, existen diferentes formas de llevar a cabo una OPA.

1- OPA Obligatoria: son obligatorias por Ley. Se han de poner en marcha cuando la empresa alcanza una cantidad máxima de acciones. La OPA se presenta por el 100 % de las acciones. En estos casos se fija un precio equitativo y no se fija ninguna condición.

2- OPA Voluntaria: no están sujetas a condiciones legales, el oferente es el que establece la oferta.

3- OPA por toma de control: se permite que los accionistas vendan sus acciones a un precio equitativo.

4- OPA Competidora: se da cuando la oferta afecta a valores que ya han recibido otra oferta anterior.

5- OPA de Exclusión: en este proceso de compra la…

¿Debe la empresa opada aceptar la oferta?

No es obligatorio que la empresa que recibió la oferta venda, en el folleto la OPA debe ser incluido el tiempo entre el cuál el oferente hace la oferta, transcurrido el plazo de la oferta se comprueba si las aceptaciones superan el mínimo exigido y si es así se venden las acciones a la empresa que ha realizado la OPA; en el caso de que las acciones que acepten la oferta superen el máximo solicitado se prorratearán; y si no llegan al mínimo se podrá anular la OPA.

Solo en el caso de las OPAs lanzadas sobre el 100% de las acciones, si al finalizar el plazo, el 90% o más de las acciones han aceptado la oferta pueden suceder 2 cosas:

· El oferente puede exigir la venta forzosa ('sell out') al resto de accionistas que no acudió a la OPA.

· Cualquier accionista podrá exigir al oferente que le compre sus acciones al precio ofertado ('squezze out').

¿Qué puede hacer una empresa ante una OPA?

Lo primero que se debe tener en cuenta cuando hay una OPA son los documentos que deben estar a disposición:

· El folleto de la OPA, con los detalles sobre la misma.

· El anuncio de la OPA, con los principales puntos resumidos.

· El informe del consejo de administración de la empresa opada, especifica por ejemplo si hay acuerdo o no.

Con esto en mano la empresa opada puede tomar alguna de las siguientes consideraciones:

· Aceptar la OPA (y vender las acciones al opante).

· Rechazar la OPA y mantenerlas en cartera (creemos que valen más y no las vendemos).

· Rechazar la OPA, pero vender las acciones (a veces estas cotizan a un precio superior al ofertado).

No obstante, que una empresa no acepte la OPA, no significa que se vaya a quedar con las acciones. A veces sucede que la OPA se ofrece sobre el 100% del capital social, y se incluye una cláusula de squeez out o sell out. En este, si los inversores que representan al 90% del capital aceptan la OPA, el 10% restante se verán obligados a vender forzosamente las acciones al precio ofrecido en la OPA. En este caso los costes de venta caerán sobre la sociedad oferente.

Una vez finalizada la OPA y excluidas las acciones de la cotización, los valores de la sociedad afectada no podrán ser negociados en el mercado bursátil. Consecuentemente, si el accionista ha optado por no vender sus acciones enfrentará la pérdida de liquidez.

¿Una OPA afecta la cotización de una empresa?

Una vez que surge el rumor de una posible OPA pueden presentarse momentos de alta volatilidad. Cuando el lanzamiento de la OPA se hace oficial, comúnmente se presentan cambios inmediatos en la cotización en bolsa. Gracias que el precio ofrecido siempre es mayor al del mercado, aun antes de que la OPA haya sido lanzada, es común que se presente un efecto alcista sobre la cotización de la entidad ofertada.

Otra razón por la que la cotización de las acciones la sociedad afectada tiende a subir es por la oportunidad que atrae a otros inversores, que buscan adquirir los valores antes de la OPA para después venderlos a un precio más elevado.

Conclusión.

Una OPA u Oferta Pública de Adquisición es una oferta que realiza un grupo inversor u oferente sobre una empresa. Las OPAs puede afectar al pequeño inversor que tiene acciones de una empresa. Puede ser para bien o para mal, pero es posible que, si tenemos acciones de una empresa y se hace una OPA sobre la misma, nos sintamos un poco incómodos.

Si estamos contentos con nuestras acciones, es posible que no queramos venderlas; aunque si el precio es interesante, tal vez sea lo contrario. Por otro lado, debemos tener en cuenta que no vender las acciones puede tener consecuencias que no nos pueden resultar interesantes.

Para los inversores particulares también es una posibilidad de ganancias, por lo que se debe de estar informado sobres las OPAs en nuestro entorno.

Para estar informado sobre la actualidad económica mundial usa WikiFX.

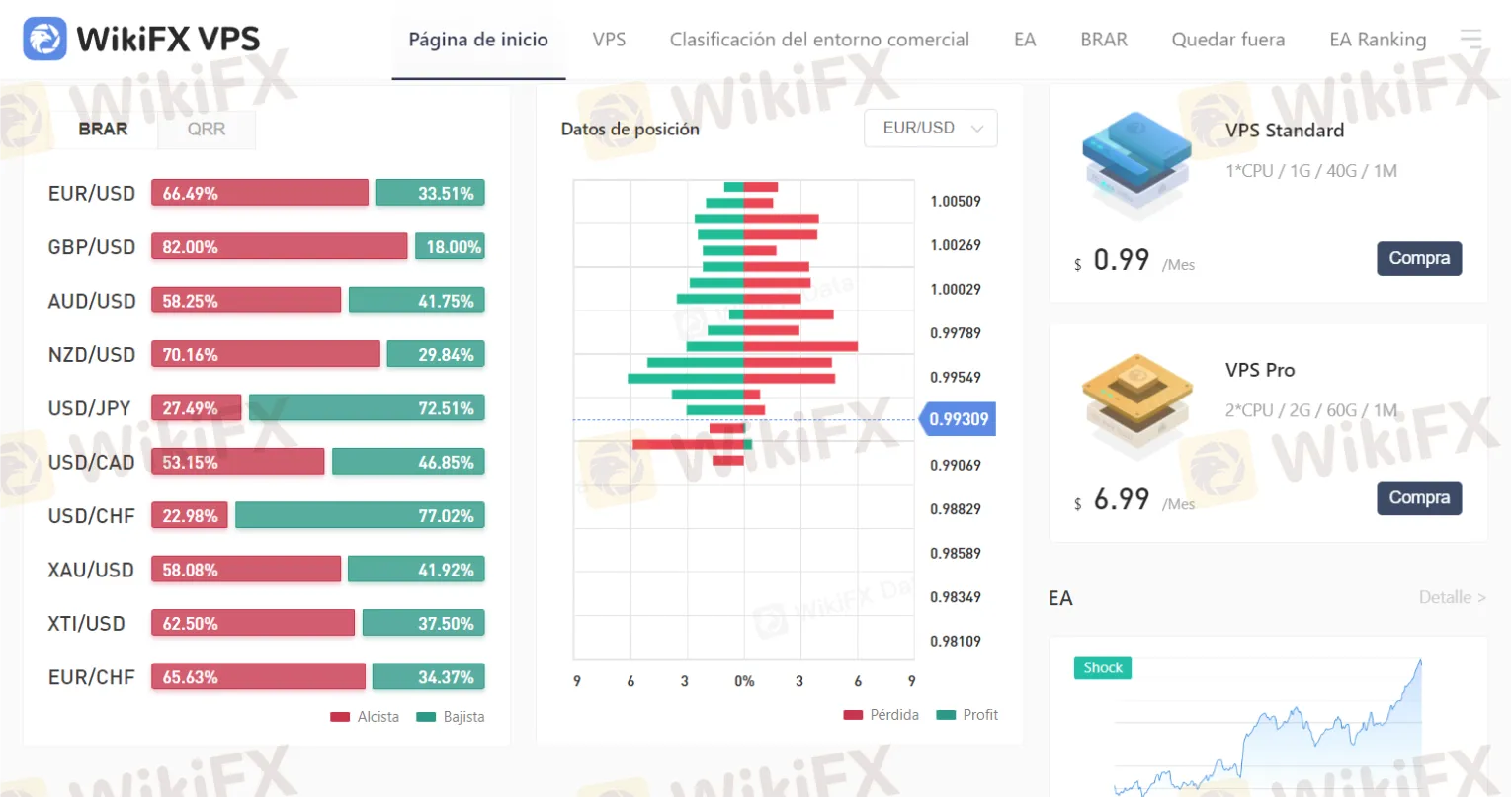

Si deseas los datos y gráficas sobre índices y otros valores suscríbete a WikiFX VPS y tendrás datos actualizado minuto a minuto.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

leer más

La CNMV alerta de 23 entidades no registradas.

La Comisión Nacional del Mercado de Valores (CNMV) ha publicado este jueves advertencias sobre 23 entidades no autorizadas por parte de los supervisores de Italia, Austria y Países Bajos.

¿Deriv es una estafa? Cliente le bloquean su cuenta.

En el mundo del trading online, los brókers tienen un rol fundamental. Elegir uno confiable es esencial para proteger tus inversiones y evitar caer en engaños. Sin embargo, a pesar de que algunos brókers como Deriv tienen buena presencia en internet, no están exentos de polémicas. Hoy te contamos la historia real de un cliente que asegura haber sido víctima de una estafa tras operar con Deriv.

Análisis del Dólar y perspectivas para la economía Latinoamericana.

El mercado de divisas es un componente esencial en la economía global, y el dólar estadounidense (USD) juega un papel central en las transacciones internacionales. Al 6 de abril de 2025, el valor del dólar ha mostrado fluctuaciones significativas, influenciado por diversos factores económicos y políticos. Estas variaciones tienen implicaciones directas en las economías latinoamericanas, afectando desde las tasas de inflación hasta las políticas fiscales y monetarias de cada país.

PU Prime lanza una oferta de reembolso VPS para tradres activos.

PU Prime, un galardonado broker de CFD, ha anunciado el lanzamiento de su promoción VPS de hoja perenne —, una nueva iniciativa destinada a proporcionar a los comerciantes un entorno comercial sin problemas y de alto rendimiento.

Brokers de WikiFX

últimas noticias

¿Deriv es una estafa? Cliente le bloquean su cuenta.

Análisis del Dólar y perspectivas para la economía Latinoamericana.

PU Prime lanza una oferta de reembolso VPS para tradres activos.

La CNMV alerta de 23 entidades no registradas.

Cálculo de tasa de cambio