简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

L'indicateur préféré de Buffett touche le seuil, la bourse mondiale devrait entrer en danger ?

Extrait:Dans le 1er semestre 2020, l’économie mondiale n’a pas réalisé une performance optimiste, alors qu’en même temps, la bourse mondiale n’a pas cesser d’augmenter. La valeur totale du marché des entreprises cotées en bourse a dépassé encore une fois le niveau du PIB mondial. Le marché des capitaux s’écarte des objectifs macroéconomiques, et l’indicateur préféré de Warren Buffett, qui évalue le degré d’effervescence des valeurs d’estimation boursières, s’élève dans la zone d’alerte.

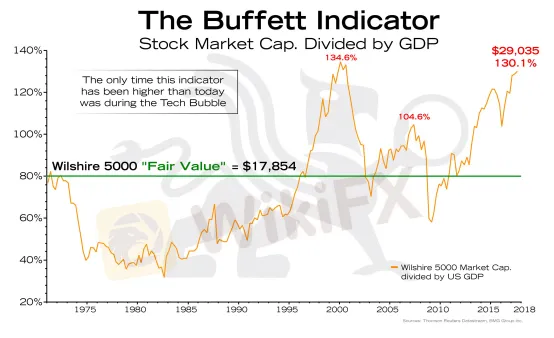

L‘indicateur préféré de Buffett évalue le niveau de valeur d’estimation boursière d‘un pays, en appliquant la proportion de la valeur totale boursière par rapport au PNB (ou PIB), autrement dit l’indicateur de taux de titrisation des actifs. Dans son article d‘analyse de la bourse américaine en 2001, Warren Buffett déclare que si le taux de titrisation des actifs se trouvait entre 70% et 80%, de bonnes performances seraient réalisées en cas d’achats des actions; Si cette proportion approchait 200%, l'achat des actions serait comme “jouer avec le feu”.

Selon les chiffres de la WFE (La Fédération Mondiale des Bourses), jusqu‘à la fin de juin 2020, la valeur totale de la bourse mondiale s’élevait à 89 billions de dollars US, dépassant le PIB en 2019 au montant de 87,85 billions de dollars US, qui signifie que l‘indicateur Buffett a déjà franchi 100%. Considérant les effets de la pandémie sur le PIB de cette année, cette proportion serait plus haute. De nombreux analystes du marché le regardent comme un signal dangereux et pensent que l’on doive se mettre à l‘abri des risques lors de l’augmentation de l'indicateur Buffett au-delà de 100%.

Alors, qu‘est-ce qui se passerait quand l’indicateur Buffett aurait dépassé 100% ? La théorie de Buffett élaborée 20 ans avant est-elle toujours valable aujourd'hui ?

Selon les chiffres historiques du Securities Times, en comptant seulement les chiffres au bout des années, il y a 6 cas que la valeur totale des entreprises cotées en bourse mondiale soit supérieure au PIB : en 1999, en 2000, en 2006, en 2007, en 2017 et en 2019. Parmi eux, en 2000 et en 2007, les cours boursiers en plein cime se sont fait terminés par l‘éclatement de la bulle Internet et la crise des prêts hypothécaires, suivis des graves chutes de la bourse mondiale, qui a vérifié la théorie de Buffett. Lors de l’atteint de l‘indicateur à 100% en 2017, la situation a été changée : Bien que la bourse mondiale ait subi un réajustement baissier en 2018, au moment où la valeur totale se rétrécirait de 20% au maximum 1 an après, l’effondrement boursier n‘a point fait son apparence. En 2019, alors que la bourse mondiale a rebondi, l’indicateur Buffett sest accru à 100% encore une fois.

En effet, depuis 2014, l‘indicateur Buffett de la bourse mondiale n’a pas baissé au-dessous de 90%, toujours à supérieur de la zone de sécurité entre 70% et 80%, mais dans les 6 ans passés la valeur totale de la bourse mondiale a augmenté denviron 40%.

20 ans après le lancement de la théorie de Buffett, au fur et à mesure de l‘expansion de la bourse mondiale et du changement de la structure boursière, un indicateur Buffett de 100% n’est plus une hauteur qui ne peut pas être atteinte, ainsi que 100% ne représente plus forcément le seuil d'alerte de la tendance boursière régressive.

Selon les pronostics de plusieurs établissements internationaux, le PIB mondial baisserait de 4 à 5%. En cas de la baisse du PIB de 5%, l‘indicateur Buffett de la bourse mondiale actuel serait d’environ 106%, n‘ayant pas dépassé son niveau en 2017 et 2019. Ne vous inquiétez pas trop de l’“anomalie” de cet indicateur.

Pourtant, dans un court terme, le décollement entre la bourse et l‘indicateur économique contient certains risques de fluctuation du marché. D’après le dernier rapport 13F de grandes fonds, dans le 2ème trimestre 2020, les fonds d‘arbitrage ont acheté les actions du secteur technologique et de l’or en grande quantité afin de contrebalancer les risques du marché. Dans un interview avec des médias étrangers, George Soros, financier milliardaire américain, déclare qu'il ne participera plus au marché de la bourse américaine qui a plein de bulles.

L'article ci-dessus est présentée par WikiFX, une plate-forme d'enquête réglementaire sur les courtiers Forex réputée dans le monde.

Pour authentifier l'exactitude des courtiers Forex en un clic, téléchargez l'application WikiFX :

╔═══════════════════════════╗

APP pour Android : https://bit.ly/wikifxFRGgPlay

APP pour iOS : https://bit.ly/wikifxFRiOS

Notre site Internet en français: https://fr.wikifx.com/

╚═══════════════════════════╝

Vous pouvez également nous retrouver ici :

Viêt-Nam: www.facebook.com/wikifx.vn

Thaïlande: www.facebook.com/wikifx.th

Indonésie: www.facebook.com/wikifx.id

Asie du Sud: www.facebook.com/wikifxglobal

Italie: www.facebook/wikifx.it

Japon: www.facebook.com/wikifx.jp

Inde: www.facebook.com/wikifx.in

Pays Arabes: www.facebook.com/wikifx.arab

Pays Russes: www.facebook.com/wikifx.russian

Ouest Pacifique : www.facebook.com/wikifx.westernpacific

Avertissement:

Les opinions exprimées dans cet article représentent le point de vue personnel de l'auteur et ne constituent pas des conseils d'investissement de la plateforme. La plateforme ne garantit pas l'exactitude, l'exhaustivité ou l'actualité des informations contenues dans cet article et n'est pas responsable de toute perte résultant de l'utilisation ou de la confiance dans les informations contenues dans cet article.

Lire plus

Chute grave du pétrole brut WTI, vers un prix du baril au-dessous de 30$ US

Vers une tendance haussière de l’USD, le marché incliné à une fluctuation

L’USD a mis un terme à sa hausse, l’AUD, le NZD et le GBP ont baissé

La bourse américaine a augmenté, AUD/USD va-t-il rechuter ou continuer sa croissance ?

Courtiers WikiFX

Vantage

EC Markets

FXCM

Neex

FXTM

GO MARKETS

Vantage

EC Markets

FXCM

Neex

FXTM

GO MARKETS

Courtiers WikiFX

Vantage

EC Markets

FXCM

Neex

FXTM

GO MARKETS

Vantage

EC Markets

FXCM

Neex

FXTM

GO MARKETS

Calcul du taux de change