简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

EGM Forex:ゴールド ショート オーダー ガイド: 調査によると、アナリストの 60% 近くが、FRB が 8 月または 9 月に量的緩和を発表すると信じていることが示されています。

概要:EGM Forex-6月13日-調査によると、FRBは8月または9月に大規模な債券購入計画の縮小を発表する可能性がありますが、来年初めまで毎月の購入規模の縮小を開始する予定はありません。現在の市場の期待から判断すると、投資家は8月以降、金の中長期的なスペースを徐々に調整することを検討できます。これは、金価格が2011年にピークに達し、ピークに達した時期とも一致しています。

EGM Forex-6月13日-調査によると、FRBは8月または9月に大規模な債券購入計画の縮小を発表する可能性がありますが、来年初めまで毎月の購入規模の縮小を開始する予定はありません。現在の市場の期待から判断すると、投資家は8月以降、金の中長期的なスペースを徐々に調整することを検討できます。これは、金価格が2011年にピークに達し、ピークに達した時期とも一致しています。

ロイターの調査によると、FRBは8月か9月に大規模な債券購入計画の縮小を発表する可能性があるが、月次購入の縮小は来年初めまで開始されないと予想されている。

FRBのオブザーバーの多くは、FRBは今年後半まで利下げを発表するだろうと述べた.米国での流行の終息が目前に迫っているため、現在の市場は主にインフレを懸念している.

今年も米経済再開後の旺盛な需要が続き、消費者物価を押し上げる見通しであり、ロイターが6月4日から10日にかけて100人以上のアナリストを対象に実施した調査では、経済成長とインフレ期待がともに高まっていることが明らかになった。

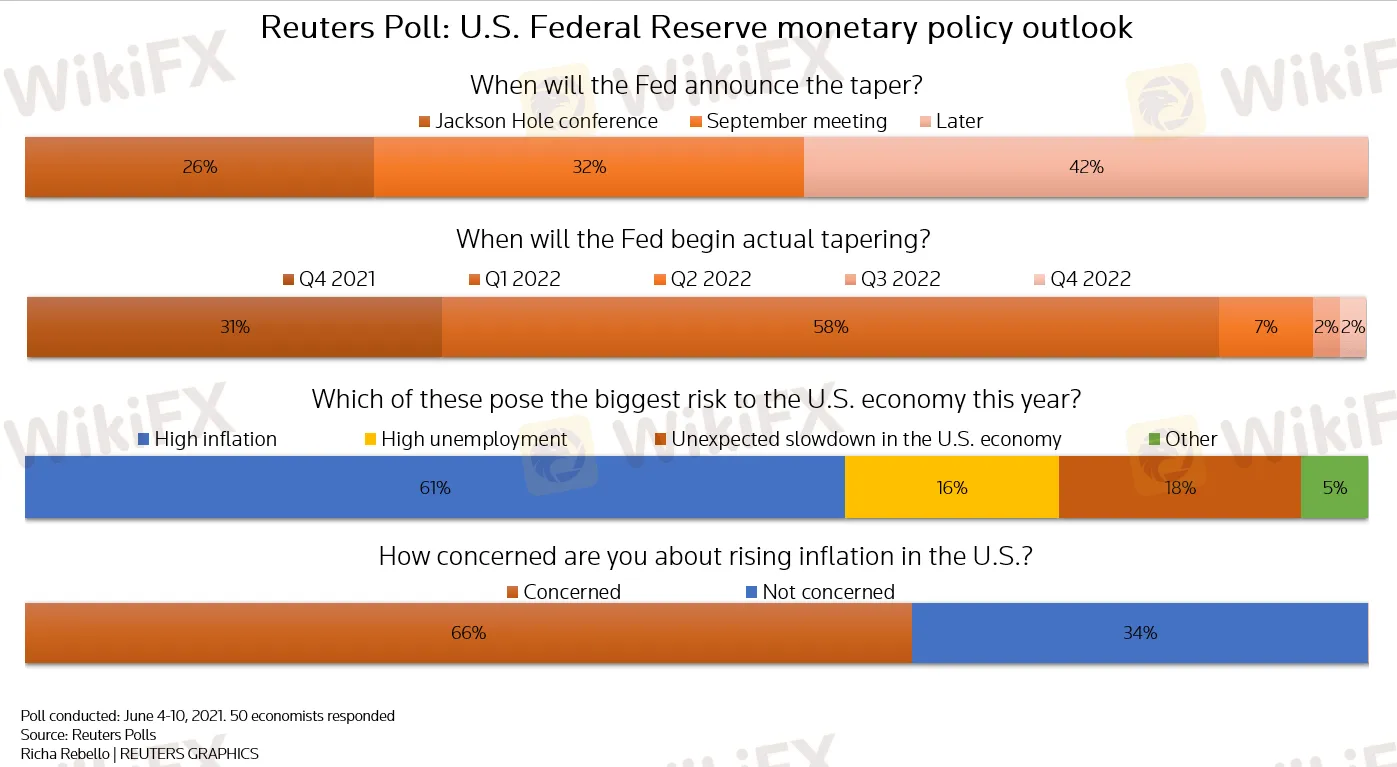

追加の質問に答えたアナリストの中で、60%近く(50人中29人)は、労働市場の回復がここ数ヶ月不安定であるにもかかわらず、FRBが次の四半期にバランスシートの削減を発表すると広く予想されていると述べました.

そのうち 13 件は、8 月のジャクソンホール グローバル中央銀行年次総会で発表される予定です。さまざまな国の高レベルの中央銀行は、この年次総会でしばしば主要な政策のヒントを出します。

残りの 21 人のアナリストは、FRB が第 3 四半期以降に量的緩和プログラムの削減を発表すると予測しています。

INGのチーフインターナショナルアナリストであるジェームズナイトリー氏は、次のように述べています。市場委員会(FOMC)の会合。その時、私たちは、FRBは市場がバランスシートを削減し、将来のパスを与えるために、12月FOMCの会合の正式発表の準備をすべきであるというヒントになると推測している。」

FRBの金融政策見通し調査チャート:

アナリストのほぼ60%、または45人中26人が、規模の縮小は来年の第1四半期に始まると述べています。毎月の債券購入の規模がどれだけ縮小するかを推測しようとしているアナリストは、中央値で200億ドルと見積もっており、そのうち国債とモーゲージ担保証券(MBS)がそれぞれ半分を占めています。アナリストは、公債が 400 億ドル、MBS が 200 億ドルになると予想している。

FRBは現在、毎月800億ドルの公的債務と400億ドルのMBSを購入しています。大規模な政府支出計画とワクチン接種の急速な進展の影響を受け、米国経済の季節調整済み年間成長率は、第2四半期、第3四半期、第4四半期でそれぞれ10.0%、7.0%、5.0%になると予想されます. 前回の調査での見積もりは、9.5%、6.7%、4.7%でした。

INGのナイトリー氏は、「米国は今四半期に失われた生産量をすべて埋め合わせ、年末までに経済規模を拡大して、流行がなく経済が成長を維持するレベルを超えると予想されている」と付け加えた。

アナリストは、米国の失業率が 2014 年から 2019 年のトレンドになると予想しています。来年の終わりまでに徐々に低下します。今年の平均値は 5% を超えると予想され、2022 年の平均値は 4% を超えると予想されます。 。これは、エピデミック危機前の3.5%レベルよりもまだ高いです。

米国のインフレ、経済成長、失業の見通しに関する調査チャート:

FRBが支持するインフレの指標であるコア個人消費支出(PCE)価格指数は、4月に前年比3.1%上昇しました。 1992年7月以来最大の前年比増加。ロイターの調査によると、指数の前年比の平均増加率は、今年は2.5%、来年は2.2%であり、FRBの目標である2%を上回っています。先月の調査では、今年と来年のコア PCE の前年比の増加は両方とも 2.1% であると推定されました。

フィリップMarey、ラボバンクのシニア米国ストラテジストは、「私たちが見ているような状況の多くは確かに一時的ではあるが、世界経済と国内の財政政策が高インフレをより長く持続につながる可能性が構造変化を、受けている。」と述べた

38二十3 人のアナリスト (60% 以上) が、インフレ上昇が米国経済が直面する最大のリスクであると述べ、6 人だけが高い失業率が最大のリスクであると考えています。アナリストの約 3 分の 2 は、米国のインフレ上昇を懸念していると述べています。

BMO キャピタル マーケッツのシニア エコノミスト、サル グアティエリは次のように述べています。 、インフレ...不均衡は、通常の景気後退の数年後ではなく、経済崩壊後の四半期にのみ現れました.これは悪い前兆です.FRBの一時的なインフレのマントラは今週、より時代遅れに聞こえました.

覚えておく必要があるのは、ほとんどの場合、FRBによる債務購入の削減や金利引き上げのシグナルのリリースが金価格に圧力をかけることです.2008年の金融危機以降の金価格の動向も同じです. 8 月以降、中長期的な金のスペースを徐々に配置します。これは、2011 年に金価格がピークに達した時期により一致しています。

EGM Forexはいかなる投資アドバイスも提供しておらず、本アドバイザリは参照のみとなります。

免責事項:

このコンテンツの見解は筆者個人的な見解を示すものに過ぎず、当社の投資アドバイスではありません。当サイトは、記事情報の正確性、完全性、適時性を保証するものではなく、情報の使用または関連コンテンツにより生じた、いかなる損失に対しても責任は負いません。

WikiFXブローカー

話題のニュース

金は本当の「トランプ・プット・オプション」なのか?

【重要なお知らせ】デモ取引ウィークリー大会の一時停止について

【SBI VCトレード】国内初の「USDC」一般向け取扱いを開始

レート計算