【好文】26歲才投身交易市場的他,3年穩健盈利200萬美金!僅靠遵守這一鐵律就成功逆襲!

摘要:交易圈子內流傳著這麼一句話:評價一位交易員是否專業的首要準則不是他的盈利水準,而是他的風險控制能力。

交易圈子內流傳著這麼一句話:評價一位交易員是否專業的首要準則不是他的盈利水準,而是他的風險控制能力。

風險控制歷來都被視為職業交易員的必修課之一,很多著名的交易員也一直將風險控制作為交易決策中的重要指標。

而其中一種名為“1%風險準則”的風險管理法則,更是被眾多交易者追捧。

遵守這一準則,當交易員某日不在狀態或經歷嚴峻的市場環境時,資本損失將保持在最低水準,同時仍有獲得豐厚月度回報的可能。

海外交易員Donald Darwin就是1%風險準則的堅決執行者和受益者,26歲便投身華爾街的他,在作為交易員的頭三年中便取得了令人豔羨的業績,盈利超200萬美元。

交易初期,Donald也曾十分迷惘,曾在初涉交易的短短六個月便虧損數十萬美元。這令他十分煩惱和困惑,後Donald冷靜下來對自己半年的交易進行了梳理。

最終他發現虧損的重要原因不是因為其策略不當,而是自己忽略了風險控制的必要性。

近日他在接受記者採訪時公開了自己盈利的訣竅,除了自己扎實的操盤經驗之外,他尤其強調了自己對風險的控制,即始終貫徹1%風險準則。

下麵,就讓我們來瞭解一下這一準則的魅力所在。

01什麼是1%風險準則?

1%風險準則指的是每筆交易承擔的最大風險,之前研究過風險管理的交易者也將該規則稱為單筆交易風險。

在1%風險準則下,您每筆交易最多只能承擔交易帳戶資金金額1%的風險。

例如,如果您的交易帳戶資金為10,000美金,則每筆交易的總損失不得超過100美金(即10,000 x 1%)。

這是通過調整您的倉位大小來實現的,當觸發止損時,您的總損失僅相當於您交易帳戶的1%。

雖然在1%規則下,您的總風險不應該超過您交易帳戶的1%,但也可以冒更低的風險。您是否應該承擔低於1%的風險主要取決於您的倉位規模。

交易金額較高的交易員通常承擔的風險不到帳戶資金的1%,例如0.5%。

02為什麼要使用1%風險準則?

1%風險準則是為了避免單筆交易出現巨額損失而設計的,它允許您在交易中可以持續更長的時間。

Donald Darwin表示:

如果新手交易員遵循1%風險準則,他們中的許多人在交易一年後能夠開始獲得真正的盈利。當然,在承擔1%風險時,你應該同時為每筆交易設下1.5% - 2%的盈利目標。

在交易數天後,即便你的交易成功率在50%,也能獲得幾個點的回報。

然而許多外匯新手在剛開始交易時,更傾向於在單筆交易中冒險投入大量資金。這樣導致的後果就是,可能一次虧損或接連的虧損就會讓他們爆倉了。

爆倉後,他們會接到經紀商的追加保證金通知。在自尊心受到傷害的情況下,他們要麼避免為新帳戶提供資金,要麼做出情緒化的交易決策來返還損失的資金。

這就是為什麼很多新手無法穩定盈利的主要原因。

但如果他們遵循1%規則,在任何一筆交易中,只拿自己帳戶的一小部分冒險,他們的損失將會大大降低。

作為外匯交易者,我們無法控制下一筆交易的結果或市場走向,但我們唯一能控制的是我們所承擔的風險。

雖然說更高的風險意味著更高的利潤機會。然而,作為交易者,您的目標應該是控制風險並實現持續盈利。如果您想讓每筆交易的帳戶翻一番,去賭場可能會更快一點。

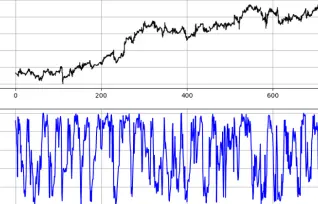

下表顯示了您在虧損部分資金後,恢復初始餘額所需的比率。

從上圖可知,損失10%的帳戶只需要11%的回報才可以達到收支平衡。然而,75%的損失需要400%的巨額回報才能恢復到您初始餘額。

03風險報酬比和單筆交易風險

風險報酬比,指的是您預期從交易中盈利的點數(止盈)與您預期有可能虧損點數(止損)之間的比。

例如,如果您在一筆交易中冒20點的風險,並可能賺取40點的潛在利潤,那麼您的風險報酬比則為1:2。

假設一下:

如果您以50美元的價格買入一只股票,並將止損價格定為45美元,獲利價格設為55美元,那麼您的交易回報風險比就是1,換而言之,您用5美元的風險換取5美元的盈利。

現在,您買了同樣的股票,但把盈利目標定為60美元,而止損為45美元。該交易的風險報酬比是2:1,也就是說,您用5美元的風險換取10美元的盈利。

風險報酬比與每筆交易的風險密切相關,如果您在交易計畫中定義了您喜歡的風險報酬比,您就可以很容易地計算出每筆交易的潛在利潤。

建議使用風險報酬比至少為2或更高的風險報酬比,因為這意味著您所承受的風險小於潛在利潤。

將風險報酬比和單筆交易風險二者結合來看,如果您在1萬美元的帳戶上使用2:1的回報率和1%的每筆交易風險。

那麼,您在任何一筆交易上的潛在損失都不會超過100美元,而您的潛在利潤至少會是200美元。

04如何使用1%風險準則?

要在交易系統中應用1%風險準則,您必須瞭解如何計算正確的交易頭寸大小。這是通過設置止損、計算每點的美元價值並相應地調整頭寸規模來實現的。

1止損

止損訂單是指在價格達到預先設定的水準後自動平倉的訂單。止損用於控制交易損失,並在1%風險準則中發揮重要作用。

請注意:不要為了達到1%的單筆交易風險而改變止損的大小,止損應該基於您的分析,而不是您想冒險的最大金額。

頭寸規模是用來保持1%的規則的正常運行,而不是止損的設置。

止損有以下四種:

基於帳戶的百分比的止損:出於保護交易資金的目的,建議交易員在每筆交易中最多冒2%的風險。

這意味著無論市場狀況如何,交易者在設置止損時,風險都不會超過2%。

基於價格波動的止損:基於價格的波動設置止損是一種謹慎的方法,因為它是基於貨幣對過去的價格走勢,這有可能成為將來表現的一個好指標。

基於時間的止損:顧名思義,時間止損是基於時間的止損指令。時間止損通常與其他類型的止損指令組合在一起,以避免隔夜風險或週末的持倉交易。

基於圖表的止損(基於支撐和阻力水準的止損):最後,圖表止損是基於重要技術位的止損指令。根據經驗,基於圖表的止損在所有止損類型中回報最好。

圖表止損可以放置在重要的阻力位之上或支撐位之下,趨勢線之上/之下,斐波納契位之上,樞軸點或應用於任何其他技術工具。

2頭寸管理

一旦確定了止損點的大小,就到了管理頭寸規模的時候了。如前所述,您的頭寸規模將確保您滿足單筆交易風險規則。

例如,假設您的止損距離您的進場價格有50點。

您的交易帳戶規模為10,000美元,在1%風險準則下,您希望在任何單筆交易中只拿自己帳戶的1%進行風險投資。

為了滿足這個條件,交易者不會調整止損,而是調整倉位大小。由於我們的止損設定在距離入市價格50個點處,我們想要冒險的總金額是100美元,所以一個點應等於2美元的美元價值。

根據經驗,1手(1標準手為10,000美元)的頭寸大小的點值為10美元。這意味著我們的頭寸規模應等於0.20手。

051%風險準則的交易示例

為了更清楚地說明1%規則,讓我們來看另一個例子。

假設歐元兌美元的交易價是1.1050,您想在一個對稱三角形的突破後做多。

對於4000美元的帳戶,您知道您每筆交易的總風險不應該超過1%,也就是40美元。

利用基於圖表的止損,您可以確定止損點的最佳位置就在對稱三角形下方,這個位置距離入市價格大約40個點。

現在您有了所有需要的數據點來計算您的位置大小。將每筆交易的風險(40美元)與止損點(40點)分開,得到每點的美元價值。此步驟返回每點 1美元。

由於歐元/美元對的一個標準手的點值為10美元,因此在1%規則下,您可以打開的最大倉位是0.10手。

06最後

很顯然,應用這一準則的一個決定性因素就是需要長期實踐,所以選擇一家可靠、值得信賴的平臺對於1%風險準則的應用十分關鍵。

Donald Darwin是這樣評價交易平臺與1%風險準則之間的關係的:

“1%風險準則應用的關鍵就是要有足夠的耐心堅持應用該策略。在此期間,可靠、穩定的交易平臺能讓我無後顧之憂。最終達成長期、穩定盈利的目標。”

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

Sam的港股投資日常:恆指現身懷六甲 夜期及ADR向好

周二恆指高開後,初段反覆回軟至29263.98點後反彈,最高升至 29527.67點後再回軟,全日呈近「W」形走勢,波幅 263.69點。恆指收報 29476.19點,升156.72點或0.53%,在缺乏北水的支持下,成交只有1499.38億。

【推薦】戰勝標普15年,至今業績無人打破!他說比特幣價格越高,風險就越低

業績至今無人打破左中括弧

【好文】勝率接近70%的策略能盈利嗎?看數據說話

指標的組合是邁向更好交易體系的第一步。金融市場的非線性使得只有一個指標不太可能在大部分時間裏預測市場。

Mars :(0120技術分析) GBPUSD 波段行情的細節

日線: 呈現上升趨勢依舊在區間內震盪,近期也產生了一個新上升規律(細的趨勢線)

天眼交易商

熱點資訊

突發:詐騙券商PipsMasterPro網站無法連線,疑似已爆雷跑路!

6個「無知」將令你身陷交易誤區!

華爾街「長線交易大師」的23條核心理念!

Lutex Options官網疑點重重,監管資訊缺失,安全性堪憂!

慎防仿冒FXTM富拓詐騙陷阱!從卡號錯誤到帳戶凍結,黑平台吸金話術全曝光

ProfitWave缺乏有效監管、展業區域存疑,遭加拿大CSA示警,疑為外匯詐騙平台

匯率計算